Previdência Privada – Tudo Que Você Precisa Saber

Por | INVESTIMENTOS64

Você investe (ou pensa em investir) em algum plano de previdência privada?

Você investe (ou pensa em investir) em algum plano de previdência privada?

Se você respondeu “sim” para esta pergunta, recomendo que leia este artigo até o final.

A previdência privada, como proposta de produto financeiro, é muito interessante.

No entanto, a forma como este produto é oferecido no mercado prejudica bastante os investidores, sobretudo os pequenos investidores.

Por essa razão, a grande maioria das pessoas perde dinheiro ao investir em previdência privada. E isso acontece por dois motivos.

Em primeiro lugar, os grandes bancos monopolizam este investimento.

Apenas Banco do Brasil, Bradesco e Itaú concentram 79% do patrimônio da previdência privada. E as taxas cobradas pelos grandes bancos são muito mais altas que concorrentes menores.

Em segundo lugar – e talvez o principal motivo –, está a falta de conhecimento.

As pessoas pensam que previdência privada “é tudo a mesma coisa” e contratam o primeiro plano que o gerente oferece, sem ler o contrato ou mesmo entender como as taxas cobradas vão impactar sua rentabilidade.

No entanto, neste primeiro momento, a culpa não é sua…

O marketing que é feito em torno dos planos de previdência privada usando fotos de famílias felizes com qualidade de vida toca em pontos sensíveis na nossa população.

O marketing que é feito em torno dos planos de previdência privada usando fotos de famílias felizes com qualidade de vida toca em pontos sensíveis na nossa população.

Fomos educados a acreditar que a previdência privada é aquele investimento que não vai doer e que não tem como “errar”.

Pare para pensar e responda mentalmente: “Por que você não investe em títulos públicos ou ações?”

Uma possível resposta seria esta: “Eu não conheço direito esses investimentos, então tenho medo de perder dinheiro”.

É uma resposta razoável e perfeitamente compreensível.

Afinal, mesmo para o investimento em títulos públicos, é necessário adquirir conhecimento para investir da forma correta e evitar o erro #1 ao investir no Tesouro Direto.

Agora responda mentalmente esta outra pergunta: “Por que você investe em previdência privada?”

Uma possível resposta, caso você invista, seria esta: “É um investimento simples, que não me dá dor de cabeça e realmente não tenho como errar”.

É aqui que começa o maior erro cometido por 99% das pessoas: achar que não está “errando” ao escolher investir numa previdência privada.

Você pode, sim, cometer erros graves que podem comprometer seus objetivos no futuro.

Não se iluda. Assim como ao investir em ações ou títulos públicos, você tem que conhecer a previdência privada para poder tirar o máximo dela. Se você não fizer isso, quem vai ficar com o seu dinheiro é banco (e o governo também).

E agora chegamos num momento de decisão.

Se você quer incluir ou manter a previdência privada na sua estratégia de investimentos, continue lendo este artigo.

Previdência Privada: como funciona

O plano de previdência privada foi concebido para complementar a aposentadoria das pessoas, pois todos nós sabemos que a seguridade social (INSS) não será suficiente para prover a renda necessária para as pessoas manterem o padrão e a qualidade de vida do período em que ainda trabalhavam.

Por isso, você precisa encarar a previdência privada como um investimento de longo prazo, dado que o produto foi “desenhado” como foco na aposentadoria.

Salvo algumas exceções (que veremos daqui a pouco), fazer resgates de um plano de previdência privada antes de 10 anos de investimento significa abdicar dos benefícios que ela pode dar a você.

Benefício fiscal do PGBL

Se você tem despesas suficientes (filhos, plano de saúde, empregada doméstica…) para fazer a declaração completa do imposto de renda, você pode deduzir, na sua declaração anual de imposto, até 12% da sua renda bruta a título de investimento em previdência privada no modelo PGBL.

Mas não se iluda. O governo não isenta o pagamento do imposto de renda. Ele está apenas postergando (adiando) a cobrança.

Quando você começar a sacar sua previdência, ele vai cobrar o imposto sobre o valor total que você sacar, e não apenas sobre o rendimento.

E qual é a vantagem disso, afinal?

A vantagem é que, ao não precisar entregar o dinheiro agora para o governo, você pode utilizá-lo para fazer mais dinheiro (juros sobre juros, também conhecido como juros compostos).

Num cenário hipotético onde a pessoa tem um rendimento anual bruto de R$ 100 mil, ela pode investir R$ 12.000,00 em um PGBL e poderá deduzir esse valor do imposto de renda gerando um benefício fiscal de até R$ 3300,00.

Não entendeu como cheguei a este valor?

Eu explico.

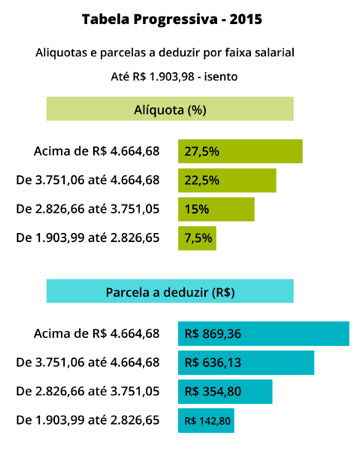

Ao diminuir a base de cálculo do imposto de renda em R$ 12 mil (de 100 mil para 88 mil), você economiza o valor devido ao imposto de renda, que seria de 27,5% sobre estes R$ 12 mil, que equivale a R$ 3.300,00.

Esse benefício pode ser encarado de duas formas:

Primeiro, você pode considerar que, na verdade, você investiu apenas R$ 8.700,00 na sua previdência (valor total menos benefício fiscal), mas terá R$ 12.000,00 trabalhando para você. Isso vai gerar mais juros para você, que ajudarão com os impostos no futuro.

Segundo, você pode aproveitar esse “desconto” no imposto de renda e investi-lo no Tesouro Direto. Os juros gerados por este investimento serão mais do que suficientes para compensar o imposto devido no futuro.

Tributação

Existem dois modelos de tributação para planos de previdência privada e um erro em sua escolha pode custar milhares de reais em impostos.

O modelo progressivo segue a seguinte premissa: “Quanto menos dinheiro eu resgatar, menos imposto pagarei, independente do tempo”.

Aqui está a tabela progressiva (ano-base 2015):

Percebe-se que investimentos de baixo valor e sem objetivos temporais (podendo ser até de curto prazo) favorecem este modelo de tributação.

Já o modelo regressivo segue a seguinte premissa: “Quanto mais tempo deixar o dinheiro aplicado, menos imposto pagarei, independente do valor”.

Aqui está a tabela regressiva (ano-base 2015):

Percebe-se, portanto, que investimentos de alto valor e com objetivos de longo prazo favorecem este modelo de tributação.

Como acredito que a previdência privada é um investimento para o longo prazo, a regra é a optar pelo modelo regressivo de tributação.

Para completar, os bancos e seguradoras tendem a gostar mais do modelo regressivo e oferecer melhores taxas neste modelo.

Por quê?

Porque os bancos gostam de previsibilidade.

Em outras palavras, eles preferem que você mantenha o seu dinheiro investido com eles o maior tempo possível, e isso é incentivado pelo modelo regressivo.

Taxas de Carregamento e Administração

As altas taxas são os grandes “vilões” da previdência privada.

Vou explicar agora as taxas de carregamento e administração.

A primeira existe muito pelo fato da previdência privada ser um produto “híbrido”, uma mistura de investimento com seguro de vida.

É uma taxa que serve, em teoria, para cobrir os custos operacionais dos planos (benefícios, corretagem, dependentes…).

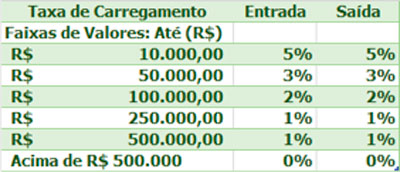

A taxa de carregamento pode ser cobrada na entrada (aplicação), na saída (resgate), ou em ambos os casos.

Quando cobrada na entrada, é retirado um percentual da sua aplicação que geralmente depende do valor que você aplicou.

Observe abaixo uma tabela padrão utilizada pelos bancos (pode variar de um banco para o outro).

Percebe-se que, com a taxa de carregamento na entrada, você já começa perdendo.

Com uma taxa de 5%, ao investir R$ 100,00, você na verdade está investindo apenas R$ 95, porque R$ 5 ficarão com o banco.

Supondo um rendimento de 10% ao ano, uma conta simples mostra que você levaria seis meses só para recuperar o investimento, isso sem contar a inflação.

A taxa de carregamento na saída é menos danosa, pois só é cobrada no momento do resgate.

Isso traz duas vantagens.

Primeiro, o dinheiro que não foi retirado na entrada rendeu juros; e segundo, com mais patrimônio, ela tende a ser relativamente menor (vide tabela acima).

A segunda grande despesa é a taxa de administração, que passa despercebida pela maioria das pessoas.

E, no final das contas, é a maior “destruidora” de patrimônio.

Essa é a mesma taxa cobrada em fundos de investimentos e incide sobre o patrimônio total investido, mesmo que a aplicação dê prejuízo.

E estas taxas são significativamente maiores nos planos de previdência.

É o preço que você paga ao decidir não assumir o controle da sua vida financeira.

E o VGBL?

O VGBL (Vida Gerador de Benefício Livre) é aquele plano de previdência feito para quem não faz a declaração completa, pois não permite o benefício fiscal e funciona praticamente como um investimento comum onde somente os rendimentos são tributados.

Porém, diferentemente dos tradicionais produtos de renda fixa e Tesouro Direto, a tributação nos planos VGBL é feita seguindo tabelas progressivas ou regressivas a depender do modelo de tributação que você escolheu.

Um VGBL pode ser interessante para quem não recebe nenhum rendimento tributável, pois pode fazer o modelo progressivo e talvez ter isenção total de imposto nos rendimentos.

Mesmo no modelo regressivo, um investimento a longo prazo poderá sofrer incidência de apenas 10% de imposto de renda, enquanto nos produtos de renda fixa a alíquota mínima é 15% sobre a rentabilidade.

Sempre lembrando que o investimento em previdência privada deve ser de longo prazo.

No entanto, em tese, as regras do jogo são animadoras para um investimento em VGBL para o curto prazo para quem não tem rendimentos tributáveis.

Porém, os bancos sabem disso, e cobram altas taxas para investimentos em VGBL de baixo valor e curto prazo.

Taxas essas que atenuam completamente a possibilidade de ter um ganho minimamente decente.

A tributação somente dos rendimentos faz diferença no longo prazo?

Parece ser uma vantagem o fato de, no VGBL, a tributação só incidir nos rendimentos, mas isso só é uma vantagem boa num cenário de inflação e taxa de juros baixas.

Numa simulação com rentabilidade anual de 10%, um VGBL, após 35 anos, será composto de 12% de capital e 88% de juros.

Ou seja, 88% do seu patrimônio será tributado sendo que você não teve um centavo sequer de benefício fiscal.

Dá uma olhada:

Riscos da Previdência Privada

A previdência privada é vendida como um investimento bastante seguro, mas não é.

Antes de falar da previdência, vamos ver os mecanismos de proteção de outros investimentos.

Os títulos públicos são 100% garantidos pelo Tesouro Nacional, sendo assim aaplicação financeira mais segura do mercado.

Quanto ao risco da corretora quebrar, vale ressaltar que os títulos públicos ficam registrados na BM&FBovespa. Se a corretora quebrar, basta você mudar de corretora que seus títulos irão para lá. O termo técnico para esta mudança é “transferência de custódia”.

Já os fundos de investimentos estão em um CNPJ próprio e, portanto, não se misturam com o patrimônio do banco ou da instituição que o comercializa.

A caderneta de poupança, CDB, LCI e LCA se misturam com o patrimônio do banco, mas são protegidos pelo Fundo Garantidor de Crédito até o valor de R$ 250.000,00 por instituição financeira e por CPF.

Como podemos ver, a maioria dos investimentos tem seus mecanismos de proteção, mas a previdência não.

Se a seguradora quebrar, o plano de previdência se mistura com o patrimônio da seguradora e você entra na fila de recebimentos, atrás dos trabalhadores e governo, pois as dívidas tributárias e trabalhistas são prioritárias.

A SUSEP, entidade que regula o mercado de seguros – e, por consequência, a previdência privada –, vem tentando, sem sucesso, encontrar uma forma de regulamentar a segregação dos fundos de previdência privada no intuito de proteger os segurados.

Então deve-se se tomar muito cuidado e não deixar todo o seu dinheiro investido numa previdência privada.

E a previdência da sua empresa, vale a pena?

Uma estratégia de retenção de empregados nas empresas é, sem dúvida, a previdência privada.

Várias empresas criam o seu plano de previdência fechado, com CNPJ próprio e sem fins lucrativos, o que reduz as taxas cobradas. Via de regra, é o vínculo empregatício que mantém a pessoa no plano.

A grande vantagem destes planos é a contrapartida que a empresa oferece. A depender do seu investimento mensal, a empresa pode investir uma contrapartida adicional.

A contrapartida mais comum é conhecida como “1 para 1”, ou seja, para cada real que você investe no plano a empresa contribui com outro nos aportes normais.

A desvantagem está nas limitações de saque destes recursos em caso de encerramento do vínculo com a empresa.

Você tem direito aos recursos que a empresa aportou, mas os mesmos não podem ser resgatados. Eles devem ser transferidos para outro plano de previdência e os saques feitos posteriormente.

Obviamente o “aporte dobrado” destes planos é uma grande vantagem, mas devemos ficar de olho na rentabilidade do plano.

No gráfico abaixo, percebemos que uma rentabilidade 4% superior em aplicações por conta própria faria a sua carteira particular ultrapassar a da previdência privada da empresa (mesmo com o aporte dobrado) após 26 anos.

Como tirar o máximo da Previdência Privada

Aqui estão algumas dicas para aproveitar planos de previdência privada da melhor forma.

Portabilidade

A previdência privada, herdando uma característica dos seguros, permite a portabilidade.

Em outras palavras, se você encontrar um banco ou seguradora que ofereça uma melhor condição, você pode efetuar a migração do seu plano.

Mais patrimônio. Menos taxas.

Quanto mais patrimônio você tiver em seu plano de previdência, menos taxas você paga.

No caso da taxa de carregamento, a redução costuma ser automática, mas nãopara a taxa de administração.

Então, à medida que o seu patrimônio cresce, você deve ir ao banco negociar novas taxas de administração e, caso não tenha sucesso, pesquisar outras instituições e transferir seu patrimônio através da portabilidade.

Planos Corporativos

Os planos empresariais ou corporativos desfrutam de taxas de carregamento e administração menores.

Se a sua empresa não tem plano de previdência privada, fale com o setor de Recursos Humanos (RH) para conseguir um convênio, pois vale a pena.

Mesmo sem ser empregado de uma empresa, é possível desfrutar desses planos corporativos. Bastar ser associado de classe (Como o CREA, por exemplo) ou um clube financeiro.

Essas instituições também têm convênios com seguradoras com condições melhores de previdência privada.

Previdência como transferência de patrimônio

Talvez este seja o principal benefício da Previdência Privada.

Tanto a previdência quanto o seguro de vida não considerados como herança e não entram no inventário, sendo assim uma forma rápida de sua família dispor de recursos nessa fase difícil.

O fato de não ter que pagar impostos estaduais, além de despesas de advogados e do próprio inventário, são vantagens interessantes.

E você ainda se livra da burocracia.

Conclusão

Neste artigo, vimos várias desvantagens da previdência privada, concentradas sobretudo nas altas taxas cobradas pelos bancos, nas rentabilidades abaixo da média e nos riscos desta aplicação financeira.

No entanto, vimos também algumas estratégias que podem dar certo nos investimentos em planos de previdência privada.

A depender dos nossos objetivos financeiros, nossa carteira de investimento pode ter mais de um ativo, até como estratégia de diversificação.

No caso de querermos obter uma rentabilidade sólida com menor risco possível, podemos optar por investir no Tesouro Selic.

Se quisermos nos proteger da inflação, podemos optar pelo Tesouro IPCA ou mesmo algumas debêntures.

Se quisermos previsibilidade podemos optar por títulos prefixados, como oTesouro Prefixado.

Os fundos imobiliários, dependendo do perfil, podem nos proteger da inflação e ainda podem oferecer ótimos resultados no longo prazo.

Se quisermos tomar um pouco mais de risco, com foco no longo prazo, podemos investir em ações de boas empresas.

Se quisermos nos proteger contra riscos de nosso país, podemos investir em ouro e moeda estrangeira.

Para obter benefícios fiscais e, ao mesmo tempo, criar um cenário de segurança e bem-estar para nossa família mesmo abdicando um pouco do rendimento, podemos optar por uma Previdência Privada.

Caso você queira aprender a investir da forma correta em planos de previdência privada, recomendo o curso Segredos da Previdência (clique aqui), criado peloChristian Fernandes, educador financeiro independente, sem vínculo com qualquer instituição financeira.

Praticamente não existem fontes de informação sobre previdência privada que não tenham sido produzidas pelos bancos e/ou pelas seguradoras, o que compromete bastante a credibilidade dessas informações.

E um “simples” erro na escolha da previdência privada pode custar milhares de reais para você no futuro.

Inclusive este artigo contou com uma grande colaboração do Christian Fernandes.

Por fim, caso você tenha decidido assumir o controle da sua vida financeira e investir por conta própria, recomendo o Tesouro Direto Descomplicado (clique aqui), curso oficial do Quero Ficar Rico sobre o investimento em títulos públicos.